Mohlo by vás také zajímat

Utažené podmínky v Rusku dělají z rublu nejvíc posilující měnu světa

Lukáš Kovanda 2. července 2024Klíčovým důvodem zpevňování rublu jsou nadále utažené finanční podmínky v Rusku. Takové podmínky – jež se tedy ve výhledu ještě…

Nvidia na trůnu, obří investice onsemi v Česku a Liberty Ostrava v úpadku aneb souhrn ekonomických událostí 25. týdne 2024

Libor Akrman 21. června 2024Soud poslal Liberty Ostrava do úpadku; inflace v EU zrychlila; oprava Barranďáku potrvá déle; Hyundai v Česku navýšila zisk; Brusel…

ECB povolila měnové kohouty, rozpočtový schodek se prohloubil a dolarových boháčů přibylo aneb souhrn ekonomických událostí 23. týdne 2024

Libor Akrman 7. června 2024Soukromníci dobývají vesmír; skupina Creditas jde na Slovensko; dolarových boháčů přibývá; v podílových fondech mají Češi poprvé přes bilion; hodnota…

- Analýza

V rukou sultána Erdoğana: krize osmanské říše a její dopad na český byznys

Ještě nedávno bylo turecké hospodářství považováno za tygra rozvíjejících se trhů. Politika prezidenta Recepa Erdoğana však zemi nasměrovala do hluboké krize. Turecká lira oslabila jako nikdy v historii, vláda stále nepředstavila jasný plán, jak z problémů ven, a trhy tak marně čekají na uklidnění. Jak je na tom Česko vůči Turecku?

Ještě nedávno bylo turecké hospodářství považováno za tygra rozvíjejících se trhů. Politika prezidenta Recepa Erdoğana však zemi nasměrovala do hluboké krize. Zdroj: Pixabay

Na Tureckou republiku jen několik týdnů po červnových prezidentských volbách, ve kterých už v prvním kole obhájil mandát Recep Tayyip Erdoğan, udeřila ekonomická krize.

Turecká měna – lira – oslabila vůči americkému dolaru na historická minima a výrazně propadla také tamní burza. Ačkoliv Erdoğan ve volbách sliboval zlepšení ekonomiky, je právě jeho znovuzvolení hlavní příčinou ekonomických problémů.

Pohaslá naděje ekonomiky

Byl to přitom také Erdoğan, kdo stál před lety na začátku nevídaného růstu tureckého hospodářství. Když v roce 2002 se svou Stranou spravedlnosti a rozvoje (APK) v demokratických volbách jasně vyhrál, začala pro Turecko nová éra.

Turci ve volbách odmítli tradiční strany, které se utápěly v korupčních skandálech, a novému premiérovi se dařilo lákat zahraniční investory. Turecku začala doba růstu, kdy ekonomika rostla v některých čtvrtletích o sedm až osm procent ročně a tamním společnostem se otevíraly dveře do světa.

GRAF: Vývoj HDP Turecka

Za posledních deset let, v procentech

Zdroj: Tradingeconomics.com

Turkish Airlines vyrostly mezi největší letecké společnosti světa a Atatürkovo letiště v Istanbulu se zařadilo mezi klíčové uzly mezinárodní letecké dopravy.

Novodobý sultán

V roce 2014, kdy se Erdoğan stal poprvé prezidentem, se jasně profiloval jako člověk, který chce při výkonu moci co nejméně překážek a jehož politickým ideálem jsou blízkovýchodní režimy nebo Putin. To se samozřejmě projevilo i v ekonomice.

Nyní je bývalý turecký premiér a současný prezident Erdoğan svými kritiky označován za sultána. Tím se jeho odpůrci snaží navodit obraz sultána coby orientálního despoty vládnoucího ve svém vlastním světě odtrženém od reality.

Erdoğan se podle všeho snaží přetvořit zemi v autokracii, problémy ekonomiky svaluje na nepřátele v zahraničí a odmítá kroky, které by mohly ekonomice pomoci, nemluvě o kritice západních spojenců.

Zahraniční investoři ztrácejí zájem

Za začátek krize se dá považovat předloňský neúspěšný převrat. Erdoğan odpověděl tím, že začal tvrdě potírat opozici a více zasahovat do ekonomiky i řízení země. To přineslo mezi zahraniční investory značnou nejistotu.

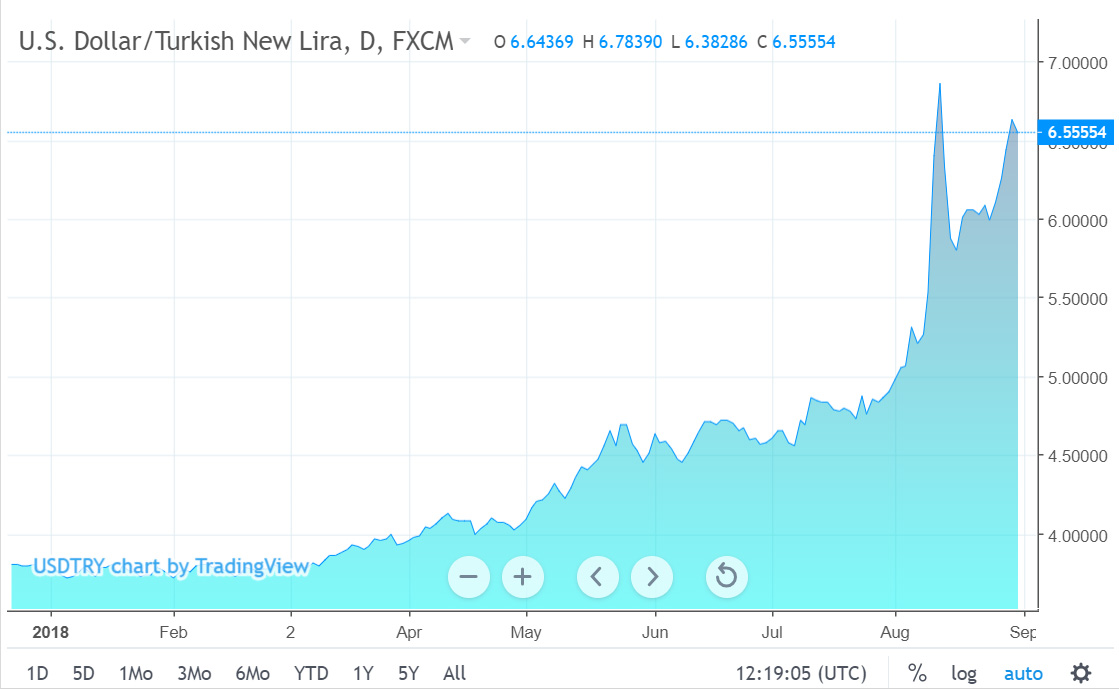

Erdoğanovo červnové znovuzvolení prezidentem mu po předchozím ústavním referendu dalo do ruky navíc de facto veškerou klíčovou moc. Turecko tak již není schopné přilákat tolik zahraničního kapitálu jako před několika lety a turecká lira se od začátku roku propadla vůči dolaru o více než 40 procent.

Minulý týden dosáhla nového minima téměř sedm lir za dolar. Následně sice opět lira posílila, trend oslabování ale pokračuje.

GRAF: Vývoj kurzu turecké libry vůči dolaru

Za posledních pět let

Zdroj: TradingView.com

A ekonomické problémy potvrzují i další indikátory. Inflace přesáhla 16 procent a je nejvyšší od roku 2003, deficit bilance běžného účtu vystoupal na vysokých 6,3 procenta. Navíc centrální banka odmítá liru podpořit zvýšením úrokových sazeb.

Erdoğan ostatně nezávislost centrální banky a zvyšování sazeb odmítá. Problémy jsou vidět také na akciových trzích. Index istanbulské burzy BIST 100 se od začátku roku propadl o více než 26 procent.

GRAF: Vývoj indexu BIST 100

Za posledních 12 měsíců, v bodech

Zdroj: TradingView.com

Turecko tak Evropané nyní vnímají hlavně jako stát, se kterým se kvůli uprchlické krizi musí jednat jako s nutným zlem. Velkou ránou pro tureckou ekonomiku je i krize ve vztazích s USA.

Spojené státy tento měsíc zavedly sankce vůči tureckým ministrům vnitra a spravedlnosti či zdvojnásobily cla na dovoz oceli a hliníku z Turecka. Erdoğan v reakci na to oznámil, že jeho země bude v budoucnu bojkotovat elektroniku z USA, a prudce zvýšil cla na dovoz dalšího amerického zboží. Například na dovoz osobních aut na 120 procent, alkoholických nápojů na 140 procent nebo tabákových listů na 60 procent.

Mezinárodní riziko

Všechny tyto faktory se promítly do prudkého oslabení liry, což je v mezinárodním měřítku nejviditelnější ukazatel krize. Mimo to se může zdát, že se nás tato krize příliš netýká.

Problémy se ale mohou poměrně snadno rozšířit i do Evropy a potažmo do celého světa. Představitelé Evropské centrální banky (ECB) se obávají expozice jihoevropských bank v Turecku. Podle dat Banky pro mezinárodní vypořádání (BIS) mají například španělské banky pohledávky v Turecku ve výši přes 83 miliard dolarů, francouzské přes 38 miliard a italské ve výši 17 miliard.

Ekonomické problémy v zemi s sebou nesou riziko nesplácení. Akcie bank UniCredit, BNP Paribas a BBVA reagovaly na zprávy, ve kterých byly označeny za banky s největší tureckou expozicí, poklesem okolo pěti procent během jednoho dne.

Investoři tedy riziko vnímají. Data BIS také ukazují, že britské banky mají expozici 19,2 miliardy dolarů, americké 18 miliard a japonské 14 miliard dolarů.

Česká stopa v Turecku

Oproti těm evropským nemají velké a střední české banky ve výročních zprávách za rok 2017 žádnou zmínku o významnějších pohledávkách vůči tureckým subjektům.

Problémy v Turecku má ale Česká exportní banka (ČEB). Ta na začátku letošního roku podala trestní oznámení na neznámého pachatele v souvislosti s projektem elektrárny Adularya, na který ČEB zajistila úvěrové financování přes 12 miliard korun. Peníze směřovaly k tureckému investorovi Naksan Holding. Ten byl ale kvůli účasti majitelů na neúspěšném puči loni znárodněn.

Kromě toho má ale krize přímý dopad na české společnosti. Přispěly k tomu také minulé vlády. Ty v rámci snahy snížit závislost Česka na trzích EU před šesti lety vytvořily seznam 12 zemí, na které by se měl český export zaměřovat. Bylo mezi nimi i Turecko.

ČEZ, Metrostav a další tratí

Například ČEZ nebo Metrostav působí na tamním trhu a dostávají zaplaceno v lirách. Vzhledem k výraznému oslabování kurzu tak jejich výdělky výrazně klesají.

Metrostav staví v Istanbulu podzemní lanovku a depo metra za v přepočtu zhruba 1,3 miliardy korun. Také ČEZ ze svých tureckých investic vykazuje kurzovou ztrátu.

Pro další českou společnost, Škodu Auto je Turecko osmý největší trh. S poklesem liry vůči euru její auta v zemi zdražují. Tím klesá konkurenceschopnost a lze očekávat, že se to podepíše i na úrovni prodejů, která bude klesat.

Kritická rána pro Vítkovice

Nejbolestivější byly problémy s Tureckem pro společnost Vítkovice Power Engineering, která doplatila právě na problematickou výstavbu výše zmíněné hnědouhelné elektrárny Adularya.

VIDEO: Prezentace projektu Adularya

Zdroj: YouTube.com

Ta měla již několik let fungovat, ale zatím stále stojí a zúčastnění dodavatelé se přou s Turky, na čí straně je vina. Každopádně na ostravskou společnost, která kvůli tomuto projektu přišla o 5,5 miliardy korun, měla katastrofální dopad – firma skončila v konkurzu.

Významný exportní partner

České společnosti do Turecka loni vyvezly zboží a služby za více než 53 miliard korun. Celkově pak země patří mezi 20 největších českých obchodních partnerů.

Podle česko-turecké komory přitom nyní na tureckém trhu nečekají exportéry pouze rizika spojená s padající lirou. Celý tamní právní systém se zásahy Erdoğana mění, což vyvolává značnou nejistotu z hlediska zajištění investic jako takových.

Existují ale také společnosti, které se proti případným problémům mohou chránit. Například společnost Energo-Pro, která v Turecku provozuje pět vodních elektráren a další dvě má rozestavěné, dostává u většiny projektů zaplaceno v dolarech.

Propad liry tak má na společnost bezprostředně mnohem menší dopad než na ty, které dostávají platby v lirách.

Problémy běžného investora

Turecká krize může ale poškodit i běžného českého investora, který nemá s Tureckem zdánlivě nic společného.

Dění v Turecku má totiž dopad i na některé tuzemské podílové fondy, například Generali Fond korporátních dluhopisů měl ke konci července více než 20 procent portfolia zainvestováno právě v tureckých dluhových cenných papírech. Měsíc předtím to bylo dokonce ještě přes 30 procent.

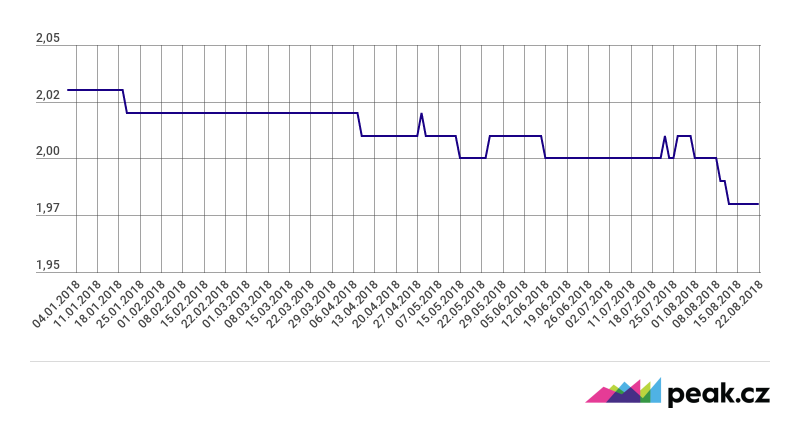

Fond se tedy aktivně snaží tamní expozici snížit. Přestože tento fond investuje do eurových nebo dolarových dluhopisů, a ne přímo do těch denominovaných v turecké liře, hodnota jeho portfolia byla nepříznivě zasažena kvůli růstu kreditního rizika. Od počátku roku fond vykazuje zápornou výkonnost, když je minus 2,31 procenta.

GRAF: Vývoj ceny podílového listu Generali Fondu korporátních dluhopisů

Od začátku roku 2018 do půli srpna, v procentech

Zdroj: Comsense, Generali FKD

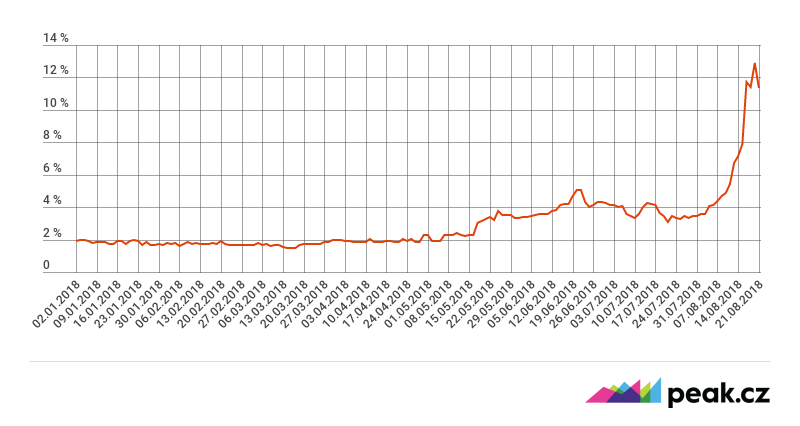

Ve výčtu nejvýznamnějších pozic držených fondem nalezneme například eurový dluhopis jedné z největších tureckých bank Turkiye Vakiflar Bankasi (VakifBank) splatný v červnu příštího roku.

V průběhu posledních měsíců se tento dluhopis obchodoval s výnosem do splatnosti okolo čtyř procent, v posledních dnech se však jeho výnos vyšplhal až přes 12 procent, což se projevilo v poklesu jeho ceny o přibližně sedm procent.

Dluhopisy této banky s delší splatností však zaznamenaly znatelně větší ztráty, fond Generali tak do jisté míry těží z toho, že se zaměřuje převážně na dluhopisy s kratší maturitou.

GRAF: Výnos do splatnosti dluhopisu VakifBank, EUR 6/2019

Zdroj: Comsense, Bloomberg

Fond v rámci svých tureckých aktiv dále drží například dluhopis společnosti Coca-Cola Icecek, která se zabývá distribucí a lahvováním nealkoholických nápojů v Turecku a v dalších okolních zemích. Výnos do splatnosti tohoto dluhopisu na roční bázi splatného počátkem října letošního roku vystřelil na více než 14 procent.

Ztráty fondu nejsou naštěstí příliš vysoké, především díky kratší době splatnosti držených dluhopisů.

Pozitivní také je, že fond drží pouze eurové a dolarové turecké dluhopisy, neboť v případě držby cenných papírů denominovaných v turecké liře by nesl navíc měnové riziko.

VÍCE K TÉMATU:

John Hardy (Saxo Bank): Turecko zažije prudkou recesi. Pomoc od MMF je nepravděpodobná

Poslaly USA Turecko nad ekonomickou propast? Erdoğan věří v boží pomoc

Osmanská říše jako vzor pro nové Turecko pod Erdoğanem?

Dopady turecké měnové krize

Úvěrování tureckých společností ve světových měnách je velmi běžné. Je to způsobeno jednak neochotou věřitelů vytvářet si expozici na tureckou liru a zároveň snahou podniků získat prostředky s nižším úročením.

To však v případě trvajícího či ještě prohlubujícího se oslabení liry bude znamenat rostoucí neschopnost splácení takových závazků. A právě to se promítá do vyšších výnosů dluhopisů emitovaných tureckými společnostmi.

Ačkoliv to tedy tak nemusí na první pohled vypadat, turecká měnová krize má a pravděpodobně ještě bude mít na Evropu i Českou republiku poměrně značný dopad. Hlavním problémem je sám Erdoğan, který se zdá být čím dál více rozčílený.

Tahle krize se dotkne i nás. Evropské banky napůjčovali Turecku hodně peněz. Připravme se!

http://www.epshark.cz/clanek/905/turecko-by-mohlo-zpusobit-vetsi-krizi-nez-recko