Mohlo by vás také zajímat

Chrenek možná zachrání Liberty Ostrava; Síkela kandidátem na eurokomisaře a příval firemních výsledků aneb souhrn 30. týdne 2024

Libor Akrman 26. července 2024Finální podoba nových Dukovan do konce roku; Harrisová podle analytiků lepší šancí pro Evropu; CSG znovu přihodila za Vistu Outdoor;…

Jaderný tendr pro Korejce; EU dál povede von der Leyenová a BMW jde do Mošnova aneb souhrn ekonomických událostí 29. týdne 2024

Libor Akrman 19. července 2024Svět postihl obří IT výpadek; nový majitel Vítkovických sléváren na obzoru; tištěné Lidové noviny končí; Electro World se už sune…

Boeing se přiznal; inflace u nás už je na 2 % a čínská automobilka BYD zaplaví Evropu vozy z Turecka aneb souhrn ekonomických událostí 28. týdne 2024

Libor Akrman 12. července 2024Pražská burza nejvýše po 16 letech; u Volkswagenu přituhuje, Škoda Auto naopak spokojená; O2 koupí operátora Nordic Telecom Regional; kurýrní…

- KOMENTÁŘ

Které české firmy mohou mířit na burzu? EPH, Agrofert a někdo další?

Vstup na burzu je pro firmu vždy velkým okamžikem. Podle některých názorů přináší samá pozitiva a jistoty: publicitu, prestiž, finanční benefity a silný marketingový bonus. Zkusili jsme vytipovat pár českých kandidátů, kteří by si uvedené přínosy zasloužili.

Andrej Babiš (ministr financí) při rozdávání rybí polévky na Staroměstském náměstí v Praze v prosinci 2014. Zdroj: David Sedlecký/wikimedia.org

V poslední době jako by firmy ve světě najednou zjistily, že mít akcie na burze není tak špatné. Do pozornosti médií se tak dostává řada vstupů, které ostře sledují i odborníci.

Jen namátkou – primární úpis akcií chystá největší výrobce tequily, mexický Jose Cuervo, německá strojírenská skupina Aumann nebo další německá firma Varta AG. Nemluvě o společnosti Snap, provozující mobilní aplikaci Snapchat, nebo největší IPO všech dob – Saudi Aramco (psali jsme už dříve: Prodej rodinného stříbra Arábie, ropného gigantu Saudi Aramco, se přiblížil).

Zajímavé bude se v tomto ohledu podívat i na Česko a možnosti firem, o které by investoři na burze mohli mít zájem. Ale nepředbíhejme.

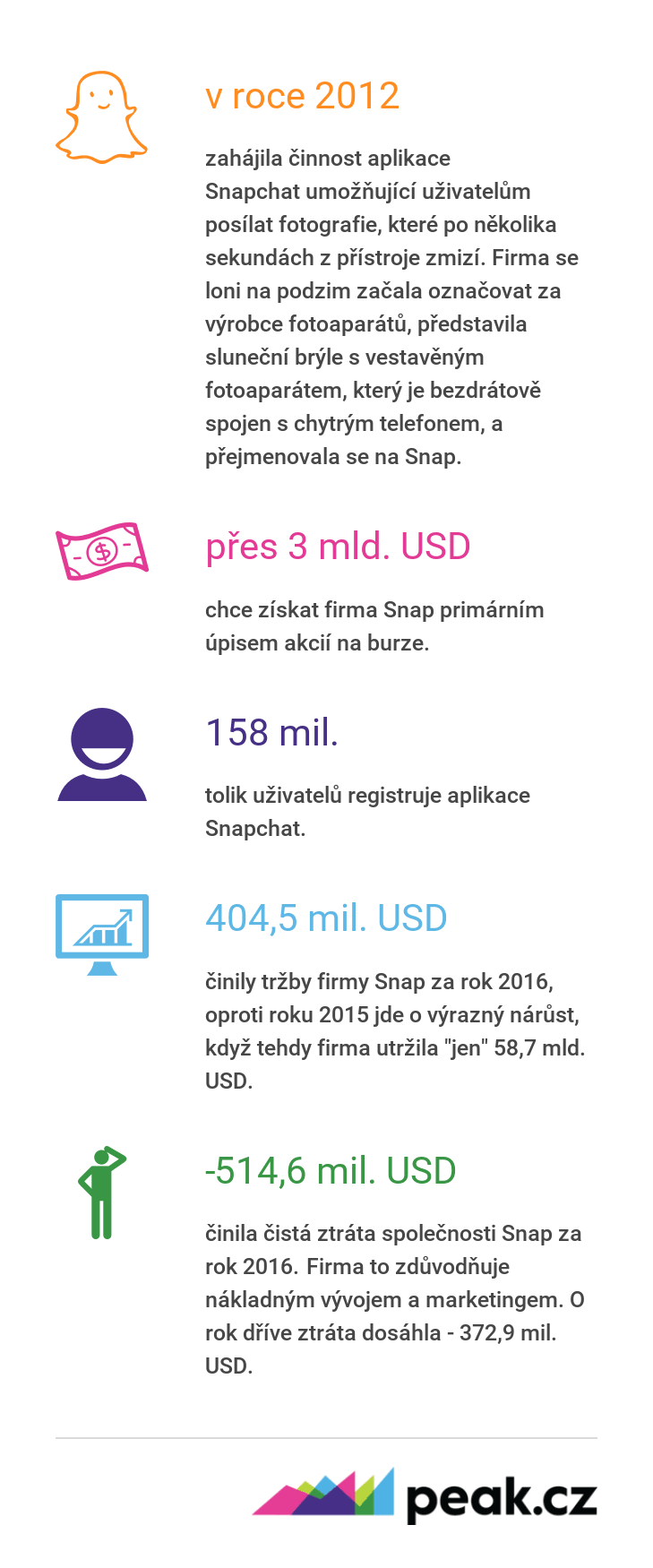

Nejbližší IPO je Snap

Vstup Snapu na burzu se odehrál dnes (čtvrtek 2. března). Pojďme se proto na tuto firmu podívat trochu blíže. Společnost Snap se netají tím, že by ráda získala na trzích přes tři miliardy dolarů.

Bude to mít nicméně těžké. Počáteční cena akcie společnosti Snap by se měla pohybovat mezi 14 až 16 dolary, což celou společnost ohodnocuje na 19,5 až 22,2 miliardy dolarů. Nebude se tedy zdaleka jednat o jednu z největších společností světa.

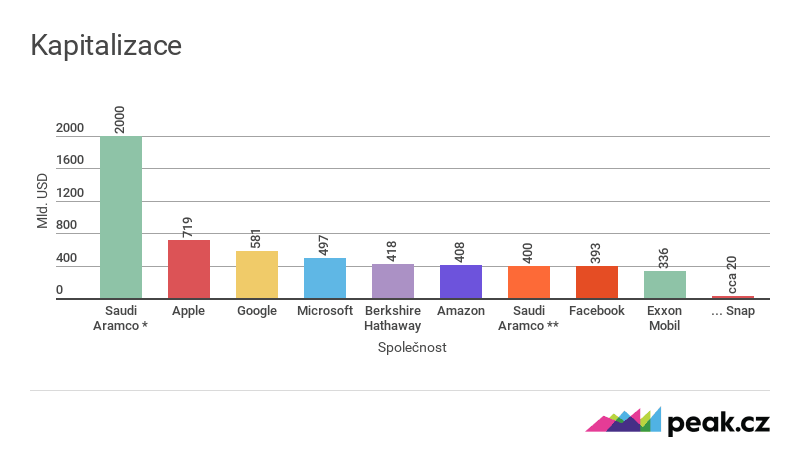

GRAF: Nejhodnotnější firmy světa

Jde o veřejně obchodované společnosti světa, údaje jsou v mld. USD.

Pozn.:

* Tržní kapitalizace dva biliony dolarů je odhad Saúdské Arábie, která je vlastníkem Saudi Aramco.

** Odhad tržní kapitalizace Saudi Aramco podle společnosti Wood Mackenzie, která se zabývá analýzami energetického sektoru.

Zdroj: Bloomberg

Důvod, proč je IPO majitele Snapchatu věnována mezi investory i médii tak velká pozornost, je ale jasný – registruje 158 milionů uživatelů.

| Snap v číslech |

|

Na druhou stranu se však jedná o další moderní růstovou společnost, která i přes velkou uživatelskou základnu zatím reportuje velmi vysoké ztráty.

Společnost sice zaznamenala v roce 2016 velmi výrazný růst tržeb na 404,5 milionu dolarů v porovnání s 58,7 milionu v roce 2015, což je nárůst o více než 600 procent. Odborníci se proto obávají, aby ji nečekal osud sociální sítě Twitter.

Jenže firma Snap zatím marně sní o čistém zisku a za dva roky se propadla ještě hlouběji do červených čísel. Z –372,9 milionu dolarů v roce 2015 na –514,6 milionu v roce 2016. Investoři tak u Snapchatu spoléhají pouze na budoucí zisky.

Budou to však mít obtížné, neboť emise akcií bude limitovaná a akcie nabízené v IPO nebudou mít podle Financial Times hlasovací práva. Akcionáři nebudou mít šanci zasahovat do řízení společnosti, která tak zůstane v rukou zakladatelů Bobbyho Murphyho a Evana Spiegela.

I tak je vstup na burzu do jisté míry průlomový. Půjde totiž o největší vstup na veřejný trh v USA od emise akcií čínského internetového prodejce Alibaba Group v roce 2014. A Snap se stane také největší primární emisí technologické firmy v USA od vstupu Facebooku na burzu v roce 2012.

Český veřejný akciový trh

A jak jsou na tom ve srovnání se Snapem české firmy? Odhadovaná tržní hodnota amerického startupu kolem 20 miliard dolarů je něco, o čem si mohou české společnosti nechat pouze zdát. Byť to není tak astronomicky vzdálené jako případná tržní hodnota Saudi Aramco

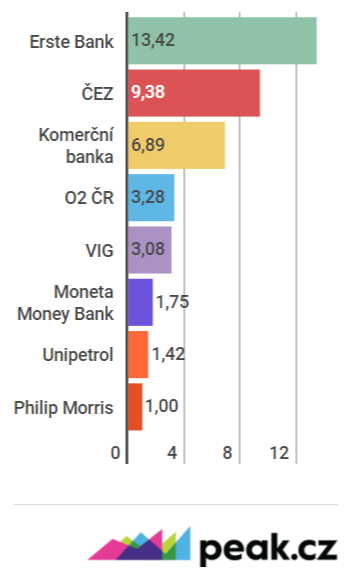

| Společnosti na pražské burze s tržní kapitalizací nad 1 mld. USD |

Zdroj: Reuters Thomson |

Největší českou veřejně obchodovanou společností je ČEZ, který dosahuje tržní kapitalizace pouze necelých deseti miliard dolarů (banka Erste Bank má sice vyšší kapitalizaci, ale jde o rakouský subjekt, pozn. red.). Je to tak jediná česká společnost, jež se dá označit jako large cap (společnost s velkou tržní kapitalizací).

V Praze nenajdeme ani moc tzv. mid capů (tedy společností se střední tržní kapitalizací), za které se obvykle považují společnosti s hodnotou od dvou do deseti miliard amerických dolarů.

Ještě než si představíme potenciální kandidáty pro burzu, tak je třeba si říci, co by měla taková firma splňovat. V první řadě musí splnit podmínky samotné burzy.

Dále by měl být dostatečně velký její „market cap“, tzn. měla by být dostatečně velká a její obor by se měl spíše týkat oblasti B2C. A v neposlední řadě by o ní měla mít dostatečné povědomí veřejnost.

Potenciální kandidáti z řad obrů

Kandidáty na případné další budoucí IPO bychom proto jistě mohli hledat i mezi největšími společnostmi v České republice. I když případný vstup na burzu se u nich spíše nečeká.

Škoda Auto

Dle žebříčků čistého zisku i tržeb za rok 2015 je největší společností v ČR automobilka Škoda Auto. V současnosti můžeme na území Česka najít tři velké výrobce automobilů, z nichž nejvýznamnější je právě Škodovka. Vstup Škody Auto na burzu se ovšem nepovažuje za příliš pravděpodobný.

Škoda Auto je součástí koncernu Volkswagen Group, kde minulý rok oslavila čtvrtstoletí od začlenění do skupiny VW. A té se investice z devadesátých let velmi vyplácí. Česká dcera vyrábí přes milion aut ročně a je nejziskovější značkou v koncernu.

Od roku 2004 také (s jedinou výjimkou) pravidelně vyplácí dividendy a do Volkswagenu tak poslala již přes 68 miliard korun.

Agrofert

Dalším kandidátem z řad největších společností ČR je společnost ministra financí Andreje Babiše (byť nyní spadající pod svěřenský fond, pozn. red.).

Agrofert má v současnosti dominantní postavení na českém potravinářském trhu. Jedná se o poměrně mladou skupinu, kterou Babiš založil po vzniku samostatné České republiky v roce 1993. Nyní však sdružuje více než 250 společností především z oblastí zemědělství, potravinářství, potravinářské chemie, lesnictví a dřevařství, ale také obnovitelných zdrojů a médií.

Přestože působí hlavně v Česku a na Slovensku, zaměstnává téměř 34 000 lidí v 18 zemích na čtyřech kontinentech. Přímo v potravinářství vlastní Agrofert 59 výrobních závodů s více než 16 000 zaměstnanci. Mezi nejznámější společnosti v této skupině patří například mlékárna Olma, Kostelecké uzeniny, pekárny Penam, masozávod Krahulík, semenářská společnost Oseva, Vodňanská drůbež.

Vstup na burzu již v minulosti Andrej Babiš připustil, ale nikdy k němu nedošlo. Silné postavení v oboru, zdravé finance, provázaný řetězec aktivit, od pěstování přes zpracování až k distribuci, by byl jistě investorsky zajímavým titulem. Podobně jako u Škody Auto ale není příliš pravděpodobné, že budou investorská přání vyslyšena.

EPH

Největším producentem tepla je v Česku další původem česká skupina – Energetický a průmyslový holding (EPH) Daniela Křetínského. Jedná se o poměrně mladý konglomerát (vznikl v roce 2009), který však sdružuje více než 50 společností v celé střední Evropě a provozuje zařízení v České republice, na Slovensku, v Německu, Itálii, Velké Británii, Maďarsku a Polsku.

O EPH jsme psali také nedávno v souvislosti s aktivitami na Slovensku – ZDE

Celkově tyto společnosti zaměstnávají téměř 25 tisíc lidí. Skupina provozuje například Pražskou teplárenskou – jednu z největších teplárenských společností v ČR provozující celkem sedm tepelných zdrojů.

Dále EPH vlastní Elektrárny Opatovice, Plzeňskou energetiku či United Energy. Díky tomu je EPH největším dodavatelem tepla v České republice, největším výrobcem a druhým největším distributorem elektřiny na Slovensku a druhým největším producentem hnědého uhlí v Německu.

V roce 2015 se skupině EPH podařilo dosáhnout druhé nejvyšší úrovně čistého zisku v ČR (po Škodě Auto) a překonala tak svého konkurenta ČEZ. Díky nižšímu majetku také dosahuje mnohem vyšší rentability.

EPH se již nedávno snažil získat finanční prostředky na finančních trzích prostřednictvím veřejného úpisu akcií dceřiné společnosti EP Infrastructure. Nakonec byl ale proces ukončen s tím, že společnost raději prodá 15procentní podíl soukromému investorovi.

Na burzu přitom měl EPH našlápnuto před rokem, kdy chystal burzovní premiéru pro Prahu a Londýn. Nemělo se ale jednat o celý holding, ale o dceru EP Infrastructure (EPIF).

Loni v dubnu EPH začal chystat úpis zhruba 15 procent akcií EPIF. Zatímco v Praze se mělo obchodovat s akciemi, investoři v Londýně by si mohli koupit pouze certifikáty GDR, což jsou cenné papíry, s nimiž není spojeno hlasovací právo. Po čase však EPH od tohoto kroku upustil. Další burza v tuto chvíli není ve hře.

TABULKA: Přehled nejvýznamnějších českých firem

Podle tržeb a zisku, údaje jsou za rok 2015, v mld. Kč.

Zdroj: Czech Top 100

Další adepti na zajímavé české IPO

V médiích se v posledních měsících a letech objevují spekulace o vstupu na burzu také menších společností, které ve výše zmíněných žebříčcích nefigurují na prvních pozicích.

Avast

Již delší dobu se spekuluje o tom, že by na burzu mohla vstoupit česká IT společnost Avast. Ta v minulém roce koupila za 1,3 miliardy dolarů svého konkurenta AVG a vznikla tak antivirová světová jednička s více než 400 miliony uživatelů.

Celkově si ale Avast na transakci půjčil 1,69 miliardy dolarů od trojice investičních bank, aby ze zbylých prostředků uhradil dluhy obou firem a poplatky pro bankovní zprostředkovatele.

Vstup na burzu podle generálního ředitele Avastu Vincenta Stecklera zatím není aktuální. Nyní se bude společnost soustředit především na konsolidaci a rozvoj obou firem. Možný vstup Avastu ale Steckler v polovině loňského roku nevyvrátil a oznámil, že tento krok očekává v průběhu několika příštích let.

Alza.cz

Mezi teoretické kandidáty můžeme jistě zařadit i rychle se rozvíjející společnost Alza.cz. Ta se za rok 2015 dokonce dostala do žebříčku nejhodnotnějších společností ve střední a východní Evropě, jako první český internetový obchod s počítači a elektronikou.

Obrat společnosti loni stoupl o pětinu na rekordních 21 miliard korun. Počet vyřízených objednávek vzrostl na šest milionů. V loňském roce pokračovala Alza v expanzi do dalších států v Evropské unii a otevřela první kamennou pobočku mimo území ČR a Slovenska, v Budapešti.

E-commerce je jedním z nejrychleji rostoucích odvětví současnosti. Češi v loňském roce utratili v tuzemských internetových obchodech necelých 100 miliard korun, meziročně o 21 procent více. Podíl tohoto sektoru na celkových maloobchodních tržbách již dosahuje 9,5 procenta. Právě rychlý růst by mohl být důvodem ke vstupu na burzu a získání potřebných finančních prostředků.

RegioJet

Vstup na burzu nevylučuje ani podnikatel Radim Jančura, vlastník společnosti RegioJet (spadající do holdingu STUDENT AGENCY).

Českou železnici ovládala dlouhou dobu jediná společnost. V posledních několika letech však monopol Českých drah stále častěji narušuje konkurence soukromníků.

RegioJet je společnost ze 100 procent vlastněná společností STUDENT AGENCY. Tu pak z 98 procent vlastní STUDENT AGENCY holding a. s. se sídlem v Brně. Jejím jediným akcionářem je Radim Jančura. Do skupiny patří také například flotila pražské luxusní taxislužby TICK TACK.

Původně byla společnost STUDENT AGENCY založena na zprostředkování au-pair pobytů v zahraničí. Rychle se však sortiment společnosti rozšířil na autobusovou dopravu, prodej letenek a později i na vlastní vlakovou dopravu.

Právě pořízení vlakové a autobusové flotily je velmi nákladná záležitost. Radim Jančura se již v minulosti na finanční trhy obrátil, když v roce 2012 emitoval dluhopisy ve výši 900 milionů korun, splatné v roce 2032, a s kuponem 12 procent. To je i na český trh neveřejně obchodovaných korporátních dluhopisů velmi vysoké číslo.

Do budoucna je tak možné, že holding využije i možnosti veřejného úpisu akcií na burze.

Malý zájem o burzu

Výše uvedené příklady „kandidátů“ na vstup na českou burzu potvrzují dlouhodobý (ne)zájem o ni. A to jak z pohledu investorů, tak z pohledu emitentů.

České společnosti stále dávají přednost bankovnímu financování před vstupem na burzu. A v době rekordně nízkých úrokových sazeb se na tom nejspíše nic měnit nebude.

Proč netáhne pražská akciová burza investory?

Případně společnosti raději hledají jednoho strategického investora než velký počet menších investorů držících akcie přes členy burzy. Když se ohlédneme za loňským rokem, tehdy proběhl v Praze pouze jediný primární úpis akcií, který stojí za zmínku – Moneta Money Bank.

V roce 2016 se mezi akcie obchodované na pražské burze přidala ještě energetická společnost Photon Energy. O tento titul je však na BCPP pouze minimální zájem. V lednu letošního roku se s objemem pouhých 251 tisíc korun jednalo o 4. nejméně obchodovanou emisi na pražské burze.

Příchod Monety vytvářel spekulace, že by mohla významněji přispět k oživení akciového trhu na pražské burze, kde objemy akciových transakcí již od roku 2007 klesají a kde se od roku 2011 obchoduje mnohem více s dluhopisy než s majetkovými cennými papíry.

Zatím se tak bohužel nestalo. Uvidíme, kdo tedy bude dalším odvážlivcem. Zatím tedy sledujme alespoň IPO ve světě.