Mohlo by vás také zajímat

Boeing se přiznal; inflace u nás už je na 2 % a čínská automobilka BYD zaplaví Evropu vozy z Turecka aneb souhrn ekonomických událostí 28. týdne 2024

Libor Akrman 12. července 2024Pražská burza nejvýše po 16 letech; u Volkswagenu přituhuje, Škoda Auto naopak spokojená; O2 koupí operátora Nordic Telecom Regional; kurýrní…

Průmyslová recese už trvá v Česku dva roky. Proč?

Jan Bureš 3. července 2024Podmínky v českém zpracovatelském průmyslu se v červnu zhoršily. Podle aktuálního ukazatele indexu nákupních manažerů (PMI) oslabení sektoru už trvá…

Utažené podmínky v Rusku dělají z rublu nejvíc posilující měnu světa

Lukáš Kovanda 2. července 2024Klíčovým důvodem zpevňování rublu jsou nadále utažené finanční podmínky v Rusku. Takové podmínky – jež se tedy ve výhledu ještě…

- ANALÝZA

Fidelity International: Dilema světových ekonomik – boj s inflací, nebo odvrácení recese?

Červnový příběh trhu je z oblasti pevných výnosů. Dluhopisy s vysokým výnosem klesly o téměř 7 %, zejména v důsledku širších spreadů. Po většinu letošního roku byly ztráty dluhopisů způsobeny růstem sazeb, přičemž ten se nyní projevuje v úvěrovém riziku, což signalizuje přesun pozornosti od inflace k růstu.

Po jednom z nejtvrdších hospodářských šoků posledního století v roce 2020 prožila americká ekonomika jedno z nejrychlejších oživení v moderní historii. To nyní může zbrzdit nárůst inflace. (Ilustrační foto) Zdroj: PxHere

Debata o růstu by mohla koncem července nabýt ještě většího významu. Nynější prognóza růstu amerického HDP podle atlantského Fedu v současné době očekává, že údaj za druhé čtvrtletí bude –1,2 procenta.

V prvním čtvrtletí činil –1,6 procenta, takže až bude tento týden (28. července) zveřejněn pokročilý odhad, můžeme se ocitnout technicky v recesi (pokud ta je definována jako dvě po sobě jdoucí čtvrtletí poklesu).

Načasování je nepříznivé. Zasedání Federal Open Market Committee (FOMC) končí den předtím a očekává se, že přinese další zvýšení o 75 bazických bodů. Titulky o utahování politiky směrem do recese budou pro Fed nepříjemným čtením.

Recese, nebo inflace?

Nepříjemná otázka by pak mohla znít: „Má Fed čelit recesi, nebo potlačovat inflaci?“

Pokud inflace zůstane během léta zvýšená, mohl by Fed získat krytí ze silného trhu práce – za poslední čtyři měsíce přibylo 350–400 tisíc pracovních míst mimo zemědělství.

Naděje by pak spočívala v tom, že Fed svým předstihovým zvyšováním postaví ekonomiku do lepší rovnováhy. Pro podniky by měkká data o HDP, rostoucí mzdy a vyšší vstupní náklady mohly stlačit marže a snížit schopnost najímat zaměstnance.

Pokud pomineme Čínu – představující světlý bod vykazující známky hospodářského oživení –, globální indexy PMI ve službách i ve výrobě zpomalují. Spolu s ukazateli spotřebitelské a podnikatelské důvěry, které naznačují hluboké obavy v očekávání, se podniky dostávají pod tlak.

GRAF: Vývoj kompozitního indexu PMI v eurozóně

Za poslední tři roky, v procentech

Zdroj:

Sezona hospodářských výsledků za druhé čtvrtletí je v plném proudu a trhy revidují očekávání obecně směrem dolů.

Odhady indexu S&P 500 zaznamenaly největší revizi směrem dolů od druhého čtvrtletí 2020, kdy došlo k lockdownům. „Výsledky za první čtvrtletí 2022 byly poměrně mírné, pokud jde o dopad inflace, ale očekáváme, že v tomto čtvrtletí a v průběhu roku bude vliv výraznější. V důsledku toho může docházet k rostoucím rozdílům mezi společnostmi s cenovou silou a bez ní,“ vysvětluje Toby Gibb, ředitel směřování investic, akcií a nástrojů s fixním příjmem z Fidelity International.

V celosvětovém měřítku jsou atraktivní čínské akcie, protože země se vrací na ekonomickou scénu, pokud se jí podaří vyhnout rozsáhlým lockdownům způsobeným covidem, a pro investory je přitažlivá i podpůrná politika Japonska a slabý jen.

Opatrně s akciemi

Světové akcie se ve druhém kvartále propadly o 13 procent a vstoupily tak na medvědí trh. U mnoha investorů, kteří se letos se svou strategií „buy-the-dip“ spálili, nyní převládá opatrnost. Rizika pro třetí čtvrtletí jsou vyšší kvůli zlevňujícím komoditám a nižší valuaci akcií.

Americké akcie v červnu prudce poklesly poté, co Fed navýšil úrokové sazby nejvíce od roku 1994. S růstem sazeb rostou náklady financování podniků a rozšiřují se kreditní spready. Cash flow bude zásadním ukazatelem pro ty společnosti, které pravděpodobně pocítí krizi nejvíce.

Evropské akcie skončily v červnu na nižší úrovni. Nálada zůstává křehká vzhledem k jestřábímu postoji hlavních centrálních bank a obavám z recese. S ohledem na „vpřed hledící“ povahu trhu je třeba dát pozor, aby s poklesem nerostla medvědí nálada, což by fakticky umocňovalo negativitu.

Rozvíjející se trhy ztratily dech, který nabraly v druhé polovině května, a červen zakončily se ztrátou, byť jsou na tom stále lépe než rozvinuté trhy. V rámci rozvíjejících se trhů zahraniční investoři mění pozice a trendem je obrat z technologické Koreje do zotavující se Číny.

Neutuchající prodejní tlak zahraničních investorů vedl v červnu k poklesu v regionu Asie a Tichomoří bez Japonska. Klíčovými tématy jsou inflace, zpřísňování měnové politiky a zhoršující se růst. Čína je na cestě k hospodářskému oživení, ale jeho rychlost a síla jsou zatím nejisté.

Britské akcie skončily výrazně níže v prostředí, kdy agresivní utahování měnové politiky vyvolává pochybnosti o ekonomickém výhledu.

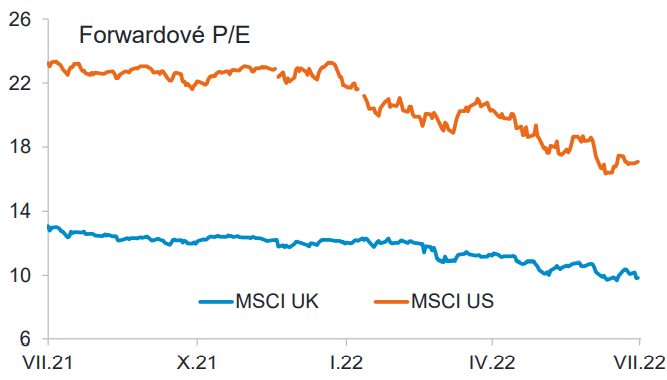

GRAF: Vývoj valuace britských akcií

Za posledních 12 měsíců, v absolutních hodnotách

Zdroj: Fidelity International

„Zájem investorů o mid-cap akcie je silný a očekáváme, že bude pokračovat i ve druhé polovině roku vzhledem k nízkému ocenění, slabé libře a rekordním prostředkům zájemců z oblasti private equity,“ uzavírá Toby Gibb z Fidelity International.