Mohlo by vás také zajímat

Utažené podmínky v Rusku dělají z rublu nejvíc posilující měnu světa

Lukáš Kovanda 2. července 2024Klíčovým důvodem zpevňování rublu jsou nadále utažené finanční podmínky v Rusku. Takové podmínky – jež se tedy ve výhledu ještě…

Může fotbalové Euro pomoci německé ekonomice?

Jan Bureš 17. června 2024Stabilní, bohatá a relativně drahá ekonomika je dnešní Německo, které se ale potýká s dílčím hospodářským útlumem. Ekonom Jan Bureš…

Milovníci kávy si budou muset připlatit. Cena kvůli špatné úrodě opět roste

František Novák 3. června 2024Rostoucí obliba pití kávy v asijských zemích a mizerná úroda tlačí ceny kávových zrn vzhůru.

- ANALÝZA

Šílenost, nebo možná investice? Kdo a proč kupuje dluhopisy se záporným výnosem

Nedávný prodej německých třicetiletých dluhopisů se záporným výnosem označila agentura Reuters jako milník pro celý dluhopisový trh. Přitom investice finančních prostředků do aktiv, kde návratnost bude nižší než jejich nominální hodnota, může vypadat jako šílenost. Nicméně stále častěji si dluhopisy se záporným výnosem nacházejí své kupce. Co za tímto pokřivením trhu stojí?

Finanční trhy se zbláznily. Jak jinak si na první pohled vysvětlit fakt, že německá vláda minulý týden upsala třicetileté státní dluhopisy se záporným výnosem. (Nutno podotknout, že místo plánovaných dvou miliard eur vybrala jen 824 milionů při průměrném výnosu –0,11 %, pozn. red.)

Ano, rozumíte dobře. Koupíte si státní dluhopis Německa splatný v roce 2050 s jistotou, že zpět dostanete méně, než jste zaplatili při jeho koupi. A to vůbec nebereme v potaz inflaci.

Z určitého pohledu však i takový dluhopis může pro některé investory dávat smysl. Jak je to možné?

17 bilionů „negativních“ dluhopisů

V současné době nedá mnoho práce najít záporně úročené dluhopisy. Vždyť při pohledu na výnosy státních dluhopisů vyspělých zemí se monitor bezostyšně barví do červena.

Hned třetina veřejně obchodovaných dluhopisů se totiž prodává se zápornými výnosy, konkrétně jde o emise v objemu neuvěřitelných bezmála 17 bilionů dolarů. Jen od začátku roku se tento objem zdvojnásobil, když začátkem roku ještě činil „jen“ 8,4 bilionu dolarů.

V posledních měsících se objem těchto dluhopisů zvyšuje, nyní je to již skoro třetina dluhopisového trhu. Mohou za to zejména obavy ze zpomalování globální ekonomiky a eskalace obchodní války.

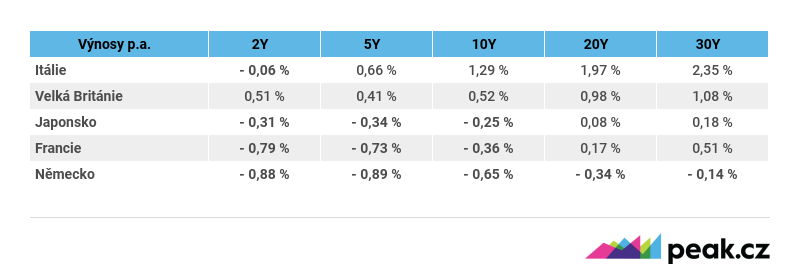

GRAF: Srovnání úrokových sazeb dluhopisů vybraných zemí

Jde o dvouleté (2Y), pětileté (5Y), desetileté (10Y), dvacetileté (20Y) a třicetileté (30Y) dluhopisy, v procentech.

Zdroj: Comsense

Reakce centrálních bank?

Na to pochopitelně reagují centrální banky. Zatímco Fed hlasitě signalizuje možné snižování úrokových sazeb, v eurozóně se mluví o opětovném spuštění programu kvantitativního uvolňování.

To by znamenalo další výrazný příliv likvidity na finanční trhy skrze nákupy zejména státních dluhopisů zemí eurozóny. Není tedy divu, že ceny bezpečných eurových dluhopisů rostou jako houby po dešti.

A tak zatímco ještě začátkem roku se desetiletý německý dluhopis obchodoval alespoň s kosmeticky kladným výnosem, dnes se jeho výnos propadl hluboko do záporného teritoria.

GRAF: Vývoj desetiletého německého dluhopisu

Od začátku letošního roku do současnosti, v procentech

Zdroj: tradingeconomics.com

Kdy dává nákup smysl?

| Česko je (zatím) kladné |

| Výnosy českých vládních dluhopisů jsou aktuálně kladné. To souvisí s vyššími úrokovými sazbami v tuzemské ekonomice ve srovnání s eurozónou. Nicméně výnosy tuzemských dluhopisů se v minulosti nacházely v záporném teritoriu. Například výnos jednoletého dluhopisu se na konci začátku roku 2017 propadl až na úroveň –1,6 procenta. Tato extrémní hodnota souvisela s tím, že do těchto cenných papírů ve velkém investovali spekulanti, kteří očekávali ukončení devizových intervencí a posílení české koruny. |

Podle odborníků a ekonomů by dlouhodobé státní dluhopisy měly být aktivy s nejmenším možným či nulovým kreditním rizikem. Zároveň jejich cena by měla mít velmi klidný a stabilní vývoj.

Ačkoliv učebnice financí záporné výnosy na dluhopisech vysvětlit nedokážou, skutečně si lze představit situace, kdy nákup takových cenných papírů dává smysl. Může jít například o pouhou spekulativní sázku na to, že výnosy půjdou ještě níže, a tím pádem ceny dluhopisů výše.

V případě, že ECB skutečně obnoví svůj program odkupu aktiv, je poměrně pravděpodobné, že k takovému scénáři opravdu dojde a investoři prodají své již dnes předražené dluhopisy centrální bance za ještě vyšší ceny.

MOHLO BY VÁS ZAJÍMAT:

Zoot nás nepřekvapil. Padat budou i další dluhopisové firmy

Když peníze na bankovním účtu ubývají, v Dánsku chystají záporný úrok. Bude i v Česku?

Smrtící koktejl pro firemní dluhopis aneb pozor na záporné cash flow

Zároveň to neznamená, že pokud investor koupí dluhopis se záporným výnosem, tak realizuje skutečně ztrátovou investici.

| Jak vydělat podle Bloombergu |

| Agentura Bloomberg nedávno naznačila tři způsoby, jak by bylo možné zobchodovat záporné dluhopisy se ziskem. Nejjednodušší cesta je doufat, že cena papírů nadále poroste. Sofistikovanější strategie se ovšem většinou točí kolem toho, jak zajistit, aby sazby financování byly ještě níže než negativní výnos. Lze to zajistit prostřednictvím měnových forwardů nebo na trzích se swapy. V řadě případů je tvar výnosové křivky úplně stejně důležitý jako úroveň výnosů. Tři způsoby, jak vydělávat ve světě záporných výnosů: 1. Půjčit si na relativně kratší období a vložit peníze do delších splatností, kde jsou výnosy obvykle vyšší, to je jedna strategie, jak generovat návratnost i tehdy, když jsou výnosy menší než nula. Strategie „carry and roll“ pak slouží k tomu, jak při tom dosáhnout maximální návratnosti. „Carry“ je v tomto případě kupon dluhopisu, který investor kupuje. „Roll“ je zhodnocení, kterého je možné u daného cenného papíru dosáhnout, když se posouvá směrem ke splatnosti. 2. Další způsob, jak dostat návratnost ze záporných bondů, je prostřednictvím měnového hedgingu. Narůstající poptávka po USD znamená, že investoři, kteří jsou schopni držet prostředky v americké měně, mohou generovat kladnou návratnost ze záporných výnosů v Evropě a v Japonsku. Například zápůjčka dolarů za jeny prostřednictvím tříměsíčních měnových forwardů nese roční výnos skoro 2,60 %. Tyto peníze potom investoři mohou nalít do bezpečných aktiv, jako jsou japonské desetileté dluhopisy, které ke konci páteční seance v Tokiu vynášely –0,235 %. Výsledný výnos se pak pohybuje zhruba 75 bazických bodů nad výnosy amerických desetiletých Treasuries. 3. Zásadní pro investory je také to, aby se zaměřili na tvar křivky. Prudší sklon znamená příležitost půjčit si krátkodobě a investovat do delších splatností. Například šestiměsíční úroková sazba LIBOR denominovaná v japonských jenech je v Japonsku –5 bazických bodů. Dvacetiletý jenový úrokový swap je kladných 11 bazických bodů, takže výtěžek může být 16 bazických bodů. Porovnat to můžeme se Spojenými státy, kde se šestiměsíční LIBOR v dolarech pohybuje kolem 2,03 % a dvacetiletý úrokový swap je kotován jenom na 1,59 %, tedy o zhruba 40 bazických bodů níže. |

Kurzová výhoda

Zde může mít poměrně znatelný efekt i dopad měnového zajištění, například aktuálně lze díky úrokovému diferenciálu mezi korunou a eurem dosáhnout ze zajištění eurové pozice dodatečného výnosu přibližně dvě procenta na ročním horizontu.

Pro korunového investora tak může dávat nákup krátkodobého eurového dluhopisu s lehce záporným výnosem smysl.

Podobná situace nastává i pro dolarové investory. Ti mohou aktuálně na zajištění svých eurových pozic na základě forwardových kurzů vydělat na ročním horizontu dokonce přibližně 2,6 procenta.

„Povinní“ kupci dluhopisů

Při výčtu kupců takových dluhopisů rovněž nelze zapomenout na penzijní fondy či pojišťovny. Tyto subjekty se dostaly do nezáviděníhodné situace, legislativně totiž musí výraznou část jejich portfolií tvořit právě bezpečné dluhopisy investičního stupně.

Nemají tak jinou možnost než nakupovat dluhopisy s vědomím, že vstupují s velkou pravděpodobností do ztrátového obchodu.

Finanční bublina

Co si tak o současné situaci myslet? Pokud někde skutečně s jistotou na finančních trzích existuje bublina, je to trh státních dluhopisů.

Z aktuální perspektivy se však nezdá, že by tento trh měl v dohledné době splasknout. Centrální bankéři ho totiž vyschnout jen tak nenechají a budou na něj dodávat likviditu, co hrdlo ráčí.

Přesto je lepší odejít z hýřícího dluhopisového parketu dříve, než hudba přestane úplně hrát.

Článek, který byl redakčně upraven a doplněn, původně vyšel na serveru Finsider.cz.

My s manželkou také investujeme do dluhopisů, ale zvolili jsme si firemní dluhopisy, které jsme našli na https://www.europaproperty.org/dluhopisy/ . Investování do soukromých firem mi přijde mnohem výhodnější a hlavně bezpečnější oproti investování do státních dluhopisů.