Mohlo by vás také zajímat

Chrenek možná zachrání Liberty Ostrava; Síkela kandidátem na eurokomisaře a příval firemních výsledků aneb souhrn 30. týdne 2024

Libor Akrman 26. července 2024Finální podoba nových Dukovan do konce roku; Harrisová podle analytiků lepší šancí pro Evropu; CSG znovu přihodila za Vistu Outdoor;…

Liberty Ostrava v insolvenci, Brusel zvyšuje cla na čínské elektromobily a už i Apple má AI aneb souhrn ekonomických událostí 24. týdne 2024

Libor Akrman 14. června 2024O jádru v ČR chce mít vláda jasno v srpnu; Česko koupí tanky Leopard spolu s Němci; v Praze na…

Češi loni pili historicky nejméně piva, globální dluh je na rekordu a novinky od Applu aneb souhrn ekonomických událostí 19. týdne 2024

Libor Akrman, František Novák 10. května 2024Loni se v Česku uvařilo i vypilo méně piva; ČBA zlepšila prognózu české ekonomiky; Apple představil nové verze tabletů i…

- KOMENTÁŘ

Několik miliard navíc pro Česko. Vylepší daň zisků nadnárodních gigantů státní kasu?

Česko zřejmě získá možnost danit zisky velkých nadnárodních firem, jako drtivá většina jiných zemí světa. Do státní pokladny by tím mohly přitéci miliardy korun. Návrh zákona o zdanění velkých firem schválila vláda.

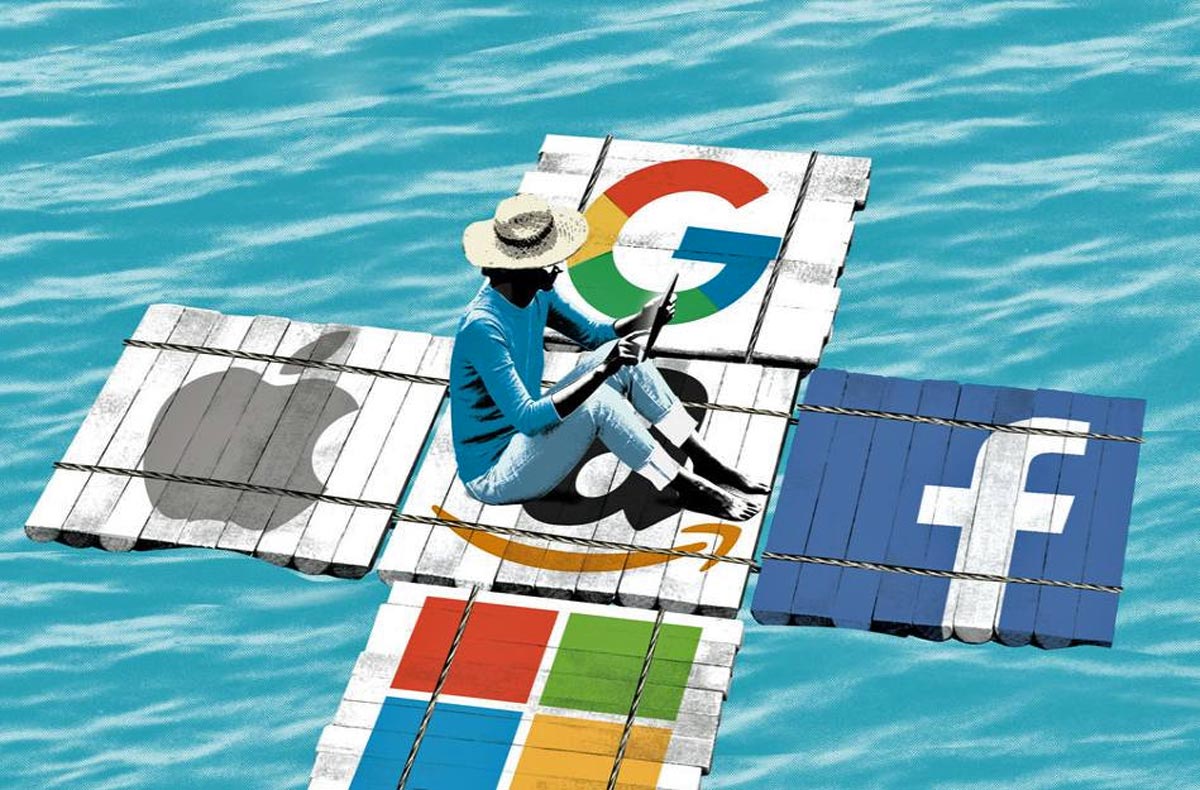

Na tom, jak zlepšit výběr daní od nadnárodních korporací a velkých technologických firem typu Amazon, Facebook či Google, se bohaté země snažily bez úspěchu dohodnout řadu let. (Ilustrační foto) Zdroj: iStock

V říjnu 2021 lídři skupiny ekonomicky nejvyspělejších a nejvýznamnějších zemí na summitu v Římě dali zelenou přelomové změně světového daňového pořádku. V důsledku této změny přitvrzuje boj proti daňovým rájům i daňovým “kejklům” technologických obrů. Nyní Fialova vláda postupně překlápí pasáže této přelomové mezinárodní dohody do české legislativy.

Skupina G-20 totiž před bezmála dvěma lety posvětila minimální

Proti offshorům

Země, jako je Irsko, přestože je součástí EU, tak představuje svého druhu „offshore“. Dalšími „offshory“ jsou v rámci EU Nizozemsko nebo Lucembursko.

Tažení mezinárodní komunity proti „offshorům“ neboli daňovým rájům ilustruje, že ty samy o sobě nutně nelze spojovat s jakoukoli nelegální činnosti. To je zásadní připomenout kvůli před několika lety proběhlé mezinárodní kauze Pandora Papers.

Dokumenty Pandora Papers vlastně potvrdily, co je známé: bohaté, nadnárodní podniky a bohatí jednotlivci využívají daňových rájů, „offshorů“, ke snížení své daňové povinnosti. Platí si za tím účelem protřelé právníky, daňové a účetní poradce, na něž běžný smrtelník nemá peníze.

Těžko předpokládat, že by tito velmi dobře zaplacení profesionálové odvedli špatnou práci a bohatou firmu nebo bohatého jednotlivce, který si je platí, „namočili“ do čehokoli nelegálního. Prostě hledají a nalézají legální skulinky v mezinárodním systému zdaňování.

Dohoda G20

Skulinky hledají a nalézají jak pro nadnárodní podniky typu Applu nebo Googlu, resp. jeho mateřské společnosti Alphabet, tak pro bývalého českého premiéra Andreje Babiše a další tři stovky bohatých Čechů, často mediálně dobře známých miliardářů, kteří Česko „reprezentovaly“ v kauze Pandora Papers.

Proto bývá zveřejnění dokumentů typu právě Pandora Papers nebo dříve Panama Papers do značné míry jen bouří ve sklenici vody. Tyto „bouře“, přestože krátkodobě nemají žádné hmatatelné důsledky. Nicméně přispívají k mezinárodnímu růstu povědomí o „offshorech“ a daňových rájích. A přispívají také ke stupňování mezinárodního tlaku na ně.

Jedním z poměrně revolučních důsledků tohoto tlaku je právě zmíněná dohoda lídrů skupiny G-20 z roku 2021.

Závod ke dnu

Minimální podniková daň ve výší alespoň 15 procent má podle slov svých stoupenců ukončit po několik desetiletí trvající „závod ke dnu“, kdy se jednotlivé země předhánějí v postupném snižování podnikové daně. Činí tak zejména proto, aby na své území přilákaly nadnárodní firmy a investory.

Některé aktivistické organizace, které se angažují v oblasti reformy světového daňového systému, však patnáctiprocentní minimální sazbu daně mají za stále až příliš nízkou, přestože například právě Irsko nyní uplatňuje sazbu nižší, 12,5 procenta. Podle aktivistů nelze prý očekávat, že patnáctiprocentní sazba způsobí zásadní přehodnocení přístupu daňových rájů.

Podle organizace Oxfam ve skutečnosti o žádné reformě nemůže být řeč, neboť minimální sazba je podobná nízkým sazbám podnikové daně uplatňovaným daňovými ráji typu právě Irska, Švýcarska nebo Singapuru.

VÍCE K TÉMATU:

Globální daňový bič na technologické obry vyvolává víc otazníků než radosti

Hladový Bumbrlíček aneb ekonomické tápání české vlády

Daň z mimořádných zisků? Děravý kotel přiléváním vody nespravíte

Pět let od skandálu LuxLeaks. Lucembursko je stále vyhledávaným sídlem bohatých

Inkaso daňového deficitu

| Nad 750 milionů eur |

| Zákon o dorovnávací dani se bude vztahovat na velké nadnárodní i vnitrostátní společnosti, které měly ve dvou z posledních čtyř let konsolidované výnosy nejméně 750 milionů eur (18 miliard korun) a které působí i na českém trhu. Pokud jejich efektivní zdanění v Česku nedosáhne 15 procent, správce daně celé firmě nebo firmám ze skupiny působícím v Česku vyměří dorovnávací daň, která zajistí minimální patnáctiprocentní zdanění. Ministerstvo financí odhaduje, že by zákon dopadl na jednotky nadnárodních skupin a zhruba na 3200 firem, které tyto skupiny sdružují. (ČTK) |

Nová mezinárodní podniková daň by měla stavět na dodatečném inkasu takzvaného daňového deficitu. To znamená, že jednotlivé signatářské země, je jich více než 130, včetně Česka, budou moci vybírat daň nad rámec této sazby, takzvanou dorovnávací daň.

Takže pokud například česká IT firma čelí v Singapuru efektivní daňové sazbě deseti procent ze svého zisku, jejž tam realizuje, Česko bude moci uvalit dodatečnou pětiprocentní daň na tento zisk tak, aby výsledná efektivní sazba představovala dojednaných patnáct procent. Oněch pět procent představuje právě zmíněný daňový deficit.

Studie EU Tax Observatory vypočítává (simulace zde), že EU by zavedením patnáctiprocentní sazby podnikové daně získala ročně navíc 48 miliard eur. Česká republika by dodatečně získala 76 milionů eur neboli necelé dvě miliardy korun.

Součástí dohody zemí skupiny G-20 bude také podpora nové podoby zdanění technologických obrů, zejména amerických společností. Ty by měly v budoucnu své daně odvádět tam, kde jsou činné, nikoli tam, kde formálně vykazují své zisky, což jsou často opět země typu Irska nebo jiné daňové ráje.

Digitální daň

České ministerstvo financí mělo v době Babišovy vlády v úmyslu zavést své vlastní zdanění technologických obrů, krok ale nikdy nedotáhlo. V roce 2019 odhadovalo, že by takzvaná digitální daň vynesla 2,4 až 6,6 miliardy korun.

Mezinárodní digitální daň bude mít nejspíše sazbu tříprocentní, zatímco české ministerstvo financí počítalo se sazbou až sedmiprocentní. Je proto pravděpodobné, že digitální daň by Česku vynášela zhruba tři až čtyři miliardy korun.

Nová podoba světového daňového pořádku by tedy naší veřejné kase mohla zajistit nejpravděpodobněji zhruba šest až osm miliard korun ročně v dodatečném inkasu.