Mohlo by vás také zajímat

Hraje se o budoucnost lidstva? Ve vývoji umělé inteligence probíhají závody Čína vs. USA

Libor Akrman 25. června 2024Závod mezi USA a Čínou ve vývoji umělé inteligence a robotiky bezpochyby urychlí tempo inovací a posune hranice lidských možností.…

Nebezpečná závislost Západu na Číně. Pomocí námořní dopravy může zbytek světa „vypnout“

Robert Břešťan 19. června 2024Víc než 80 procent mezinárodního obchodu putuje po světě díky námořní dopravě. Drtivá většina zboží míří z Číny do Evropy…

Tržní postřehy z rozvinuté Asie: růst nepřinášejí stimuly, ale reformy

Redmond Wong 18. června 2024Za „ztracená desetiletí“ v Japonsku nemůže poptávka, ale limity produktivity. Čína v dohánění rozvinutých ekonomik zpomaluje, zpomaluje růst produktivity. Stimuly…

- Komentář

Jak moc máme být optimističtí při odhadu globálního růstu v roce 2018?

Makroanalytik Saxo Bank Christopher Dembik se zamýšlí nad tím, co ovlivní globální ekonomický růst v příštím roce. Podle něj dojde ke zmírnění tempa růstu. Zároveň budou do vývoje promlouvat geopolitické faktory a také poroste riziko vzniku bublin.

V roce 2018 očekáváme odpověď na čtyři hlavní otázky:

- Má ekonomický růst pevné základy?

- Vrátí se někdy inflace?

- Měli bychom se bát vyšších dluhopisových výnosů?

- Co dalšího by se ještě mohlo pokazit?

Pojďme si tedy zkusit na zmíněné otázky odpovědět.

Má ekonomický růst pevný základ?

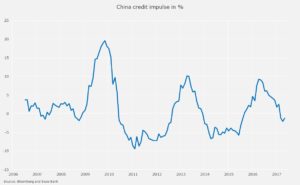

Na globální růst v roce 2018 máme v Saxo Bank různé názory a domníváme se, že konsenzus by byl až příliš optimistický. Ve druhém a třetím čtvrtletí očekáváme nižší růst HDP kvůli propadu úvěrového impulsu v Číně.

Jak nedávno uvedl Mezinárodní měnový fond, Čína stále představuje třetinu celosvětového růstového impulsu. Ve druhém čtvrtletí roku 2017 klesl čínský úvěrový impuls meziročně o 25 procent a dostal se tak na nejnižší úroveň od krize.

Vzhledem k tomu, že tento ukazatel předbíhá reálnou ekonomiku o devět až dvanáct měsíců, v příštím roce očekáváme pro Čínu, ale i pro celosvětovou ekonomiku horší výsledky.

GRAF: Vývoj čínského úvěrového impulsu

Od roku 2006 do současnosti, v procentech

Zdroj: Bloomberg, Saxo Bank

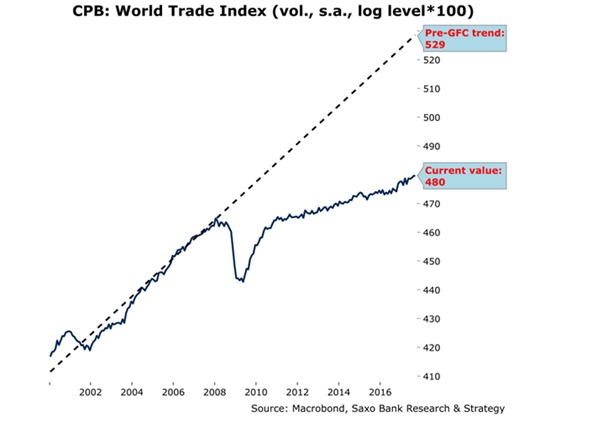

Celosvětová ekonomická situace se posledních několik let zlepšuje. Celosvětový obchod, ale i nestavební investice v západních zemích dohánějí dlouhodobý trend před krizí.

GRAF: Vývoj indexu světového obchodu CPB

Od roku 2001 do současnosti, v bodech

Zdroj: Macrobond, Saxo Bank

Zdá se tedy, že růst příliš pevné nohy nemá a mohl by kvůli různým faktorům utrpět újmu. Přeskočme nyní úvahy o inflaci a úvěrových výnosech (podrobnosti o nich najdete zde, pozn. red.) a pojďme se podívat na detaily k otázce číslo 4.

Co by se mohlo pokazit?

1. Geopolitická rizika

Geopolitické riziko bude v roce 2018 stále aktuální kvůli blížícím se volbám v Itálii a v USA, komplikovanému procesu brexitu a přetrvávajícímu napětí na Blízkém východě a Korejském poloostrově.

Toto riziko ale přece jen zesláblo od francouzských prezidentských voleb a očekáváme, že trend bude příští rok pokračovat.

Ve skutečnosti by geopolitické riziko měli investoři považovat za příležitost k nákupu akcií, jejichž cena se propadla, aby tak využili nevyhnutelného cenového odrazu ode dna.

Náš ukazatel geopolitického rizika nenaznačuje výrazné napětí, které by hrozilo v blízké době, a je stále výrazně pod nejvyšší úrovní z března 2003, kdy bylo na 450 bodech při začátku války v Iráku.

Co by však mohlo způsobit konsolidaci trhu, jsou faktory, které se zatím pořádně nebraly v úvahu, jako například nejistota týkající se regionální strategie Mohameda bin Salmána v Saúdské Arábii.

VÍCE K TÉMATU:

Proměna Saúdské Arábie začala politickou čistkou „Mr. Everything“

Generační obměna v kolébce Orientu. Kdo je nový nástupce krále Saúdů?

Dalším rizikovým faktorem je rostoucí politické napětí mezi západní a východní Evropou (a podpora Visegrádské čtyřky ze strany Rakouska).

Trump bude mít problém

A také rozkol Trumpa a republikánů v polovině volebního období. U tohoto posledního bodu existuje silný historický vztah mezi popularitou prezidenta a průběžnými volbami.

Vezmeme-li v úvahu, že Trumpova popularita není zrovna vysoká (klesla ze 45 procent v lednu na listopadových 37 procent), je zde vysoké riziko, že po zbytek mandátu bude muset fungovat s oživenou a posílenou Demokratickou stranou a republikány, kteří ho činí odpovědným za volební neúspěch strany.

V tomto složitém politickém kontextu je téměř jisté, že Trump nebude schopen plnit svoje sliby.

2. Spekulativní bubliny prasknou

Žijeme ve světě nadbytečné likvidity vedoucí k vytváření bublin. Jde o nejnebezpečnější finanční a makroekonomické riziko u oživení stimulovaného zadlužováním.

Trh se nachází v situaci bubliny, kdy ceny rostou extrémně rychle, což se v současné době děje na mnoha trzích po celém světě: reality, virtuální měny, akcie FANG (zkratka pro akcie firem Facebook, Amazon, Netflix a Google, pozn. red.) a část dluhopisového trhu s negativními výnosy ve výši okolo osmi bilionů dolarů.

Bitcoinová hrozba

Technologie stojící za bitcoinem je nepopiratelně slibná, ale úrok u bitcoinu je z velké části založen na přebytku likvidity.

Je ekonomicky nesmyslné, že je tržní kapitalizace bitcoinu nad tržní kapitalizací General Electric, jedné z největších společností na světě s tržbami ve výši více než 123 miliard dolarů (za rok 2016, pozn. red.).

Ve přísnějším prostředí monetární politiky by investoři byli daleko méně ochotní investovat do takového aktiva, které má všechny příznaky spekulativní bubliny.

Neočekává se ale, že by prasknutí bubliny bitcoinu, které by mohlo být způsobeno odklonem od přizpůsobivé monetární politiky, mělo nějaké významné finanční dopady.

Hrozí prasknutí jiných bublin

Nejnebezpečnější bubliny jsou ve skutečnosti ty, které už jsme zažili v minulosti, především ty na realitním trhu.

Bubliny u finančních aktiv jsou znepokojující, ale mají vliv na menší část populace než bubliny na realitních trzích. Podle našeho názoru mezi nejrizikovější trhy patří Austrálie, Londýn a Hongkong.

Velice znepokojující jsou také trendy ve Švédsku a Norsku. Od roku 2007 vystoupal index cen nemovitostí ve Švédsku o 90 procent a v Norsku o 70 procent.

Pomalu vstupujeme do velice rizikového období, kdy bubliny dále rostou, zatímco úvěrový impuls je negativní a centrální banky se vracejí ke klasické monetární politice.

Moc dobře víme, jak bubliny fungují. Co se na první pohled zdá jako nedůležité, často může přinést jejich prasknutí. I proto je nemožné správně předpovědět načasování.

Riziko konce roku

Podle našeho názoru je však rok 2018 nejpříznivější příležitostí od roku 2007 pro prasknutí této bubliny.

Konec roku je mimořádně rizikový, protože Fed výrazně zvýší sazby a ECB přestane dodávat likviditu v rámci kvantitativního uvolňování. To povede k vyšším nákladům kapitálu a realističtějším tržním oceněním.