Mohlo by vás také zajímat

Více máku než dříve. Čeští zemědělci hledají cesty, jak přežít nadprodukci i vliv predátorského Ruska

Lukáš Musil 15. července 2024Čeští zemědělci hledají cesty, jak nedoplatit na nízké ceny obilí. Letos proto vyseli nejvíce máku za poslední roky a mírně…

Za poslední čtyři roky inflace dohromady překonala přes 30 procent. Co ji porazí?

Vladimír Brůna 28. června 2024Inflace vzniká proto, že všichni chceme stále více. Počet obyvatel v Česku je víceméně pořád stejný, ale máme víc domů, někdo…

Ráj pro kapitalisty a investory: Jihoamerická Guyana se chce stát novým Kuvajtem

František Novák 6. června 2024Jihoamerická Guyana se stává oblíbenou zemí pro západní investory. Nabízí řadu možností pro investice. Od těžby ropy až po celou…

- ANALÝZA

Co čeká trh s komoditami po zbytek roku? Saxo Bank vidí prostor pro růst

Jsou komodity na pokraji toho, aby se opět staly nejžhavějším tématem ve financích, nebo zůstane v centru pozornosti umělá inteligence? Co nás čeká u zlata, stříbra, ropy, kovů a plodin? Ole Hansen, hlavní komoditní stratég Saxo Bank, představuje výhled pro příští čtvrtletí v oblasti komodit.

Z posledního vývoje cen komodit v různých sektorech vyplývá, že bychom mohli být svědky prvních známek dosažení dna trhů. (Ilustrační foto) Zdroj: Unsplash

Zdá se, že komoditní sektor zahájí třetí čtvrtletí na pevnějším základu poté, co v červnu došlo k částečnému obratu po měsících oslabování. K silnějším ziskům by mohlo přispět více událostí, z nichž některé vycházejí z očekávání a některé ze skutečného vývoje.

Nejdůležitějšími z nich bylo obnovení oslabení dolaru v důsledku snižování rozdílů v úrokových sazbách, dále aktivní řízení produkce a cen ropy ze strany OPEC. Svoji roli hrála i dosud nerealizovaná vyhlídka na zvýšení podpory ekonomiky ze strany čínské vlády. A v neposlední řadě se objevuje i riziko vyšších cen potravin na podzim, neboť několik klíčových pěstitelských regionů bojuje s horkým a suchým počasím.

Energetika se drží

Navzdory přetrvávajícím obavám o poptávku, které vyvolávají obavy z recese v USA a Evropě, se energetický sektor drží. Podporuje ho jednostranné snížení produkce ropy Saúdskou Arábií, rostoucí rafinerské marže v souvislosti s vrcholící letní poptávkovou sezonou a víra spekulantů a investorů v růst ropných cen.

Ty jsou blízko nejslabším hodnotám za více než deset let, což snižuje riziko dalších agresivních výprodejů souvisejících s makroekonomickými faktory.

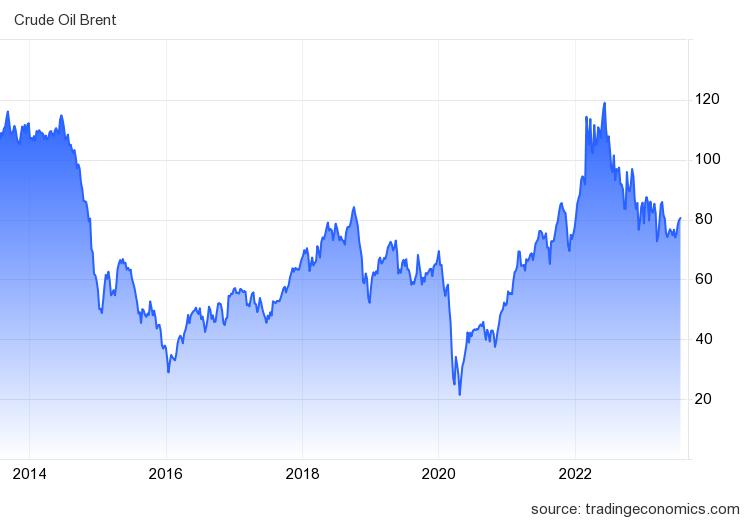

GRAF: Vývoj ceny ropy Brent

Za posledních deset let, v USD.

Zdroj: tradingeconomics.com

Jinde pozorujeme horké a suché počasí, které vyvolává obavy v zemědělství a zároveň zvyšuje poptávku po zemním plynu po celém světě od výrobců energie směrem k chlazení.

Rally drahých kovů se během druhého čtvrtletí vyčerpala, protože rostoucí akciové trhy snížily potřebu alternativních investic, zatímco centrální banky pokračovaly ve zvyšování sazeb, aby dostaly inflaci pod kontrolu.

Inflace může dále klesat, ale stále více vidíme riziko, že dlouhodobá inflace zůstane vysoko nad cílovou oblastí 2 až 2,5 procenta. Spolu s rostoucím rizikem bubliny v akciích, pokračující silnou poptávkou centrálních bank a případným vrcholem krátkodobých sazeb, jakmile Fed změní svůj kurz, vidíme potenciál pro další růst u drahých kovů ve druhé polovině roku.

Dno za námi?

Z posledního vývoje cen v různých sektorech vyplývá, že bychom mohli být svědky prvních známek dosažení dna trhů. Současné úrovně přitom již zohledňují některé z nejhorších scénářů růstu.

Údaje o americké ekonomice stále ukazují, že hospodářská aktivita je pod trendem růstu. Zároveň ale tato data nevykazují dynamiku recese. Od zahájení výsledkové sezony za první čtvrtletí v polovině dubna se navíc výrazně zvýšily odhady zisků, a to zejména v Evropě.

Potenciál dalších zisků však bude záviset především na tom, zda Čína dokáže vytvořit další stimuly, čímž by tak pomohla podpořit poptávku po klíčových komoditách od ropy po měď a železnou rudu.

Klíčový bude také vývoj počasí na severní polokouli v nadcházejících letních týdnech a jeho dopad na produkci plodin. A nyní se detailněji podíváme na některé jednotlivé komodity.

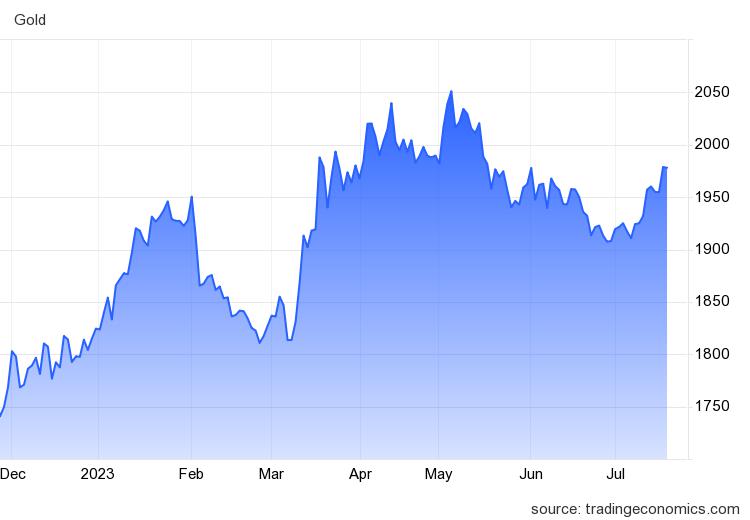

Zlato si dává pauzu

Po silném růstu cen od listopadu a krátkém dosažení nového rekordního maxima zlato většinu druhého čtvrtletí stagnovalo. Sentiment je v současné době zpochybňován nedávnou rally na akciových trzích a vyhlídkou na další zvyšování sazeb v USA, což oddaluje dosažení vrcholu těchto sazeb, což by znamenalo další podporu pro zlato.

GRAF: Vývoj ceny zlata

Od začátku roku 2023 do půli července, v USD za troyskou unci.

Zdroj: tradingeconomics.com

Ačkoli tedy krátkodobý výhled ukazuje na další konsolidaci pod hranicí 2000 dolarů za unci v očekávání příchozích ekonomických údajů, zachováváme celkově býčí výhled pro zlato a stříbro. K tomuto závěru nás mimo jiné vedou tyto faktory:

- pokračující oslabování dolaru;

- zpomalování ekonomiky, které činí současné zisky na akciových trzích neudržitelnými, což vede k nové poptávce po drahých kovech jako bezpečném přístavu;

- pokračující poptávka centrálních bank, která poskytuje trhu spodní hranici;

- vývoj inflace v USA, která směřuje k dosažení dlouhodobého cíle stanoveného Fed na úrovni 2,5 procenta (a pokud bude realizován, pravděpodobně vyvolá přecenění reálných výnosů na nižší hodnoty podporující zlato);

- globální vývoj klimatu s rostoucí geopolitickou teplotou.

Kromě toho může z těchto faktorů těžit i stříbro, což posilují i další sílící poptávky po průmyslových kovech, díky čemuž by stříbro mohlo překonat zlato. Celkově a na základě uvedených očekávání a předpokladů vidíme potenciál, že zlato dosáhne do konce roku nového rekordu nad 2100 dolary za troyskou unci.

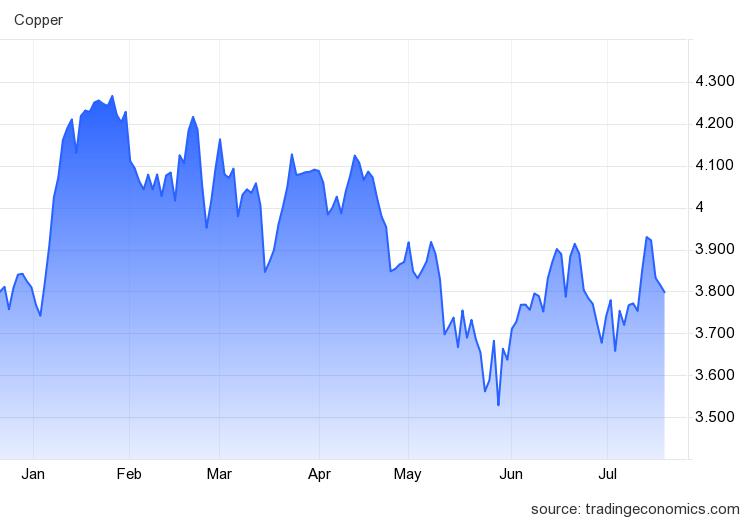

Dr. Copper: budování měděných základů

Měď se většinu druhého čtvrtletí ocitla v defenzivě. Komoditně slabší oživení v Číně totiž narušilo očekávání silného nárůstu poptávky po klíčových průmyslových kovech. V průběhu června však vyhlídka na další hospodářské stimuly v Číně a pokles zásob v burzovně sledovaných skladech na pětiměsíční minimum pomohly vyvolat změnu nálady hedgeových fondů, které do té doby obchodovaly s mědí nakrátko.

GRAF: Vývoj ceny mědi

Od ledna 2023 do půli července, v USD.

Zdroj: tradingeconomics.com

Ať už existují dodatečné čínské stimuly, nebo ne, považujeme současné oslabení cen mědi za dočasné. Téma zelené transformace v nadcházejících letech bude i nadále poskytovat silný vítr do plachet pro takzvané zelené kovy, mezi nimiž kraluje právě měď. Tento nejlepší elektrovodivý kov bude potřebný v bateriích, trakčních motorech, výrobě energie z obnovitelných zdrojů, ve skladování energie a v modernizaci sítí.

K tomu se přidávají nepříliš povzbudivé vyhlídky na výrobu. Těžaři zaznamenávají nižší kvalitu rudy, rostoucí náklady na výrobu, změnu klimatu a vládní zásahy, jakož i zaměření na ESG, které snižuje dostupný investiční pool poskytovaný bankami a fondy.

Ze současné úrovně hluboko pod čtyřmi dolary vidíme, že kontrakt High Grade se nakonec posune výše a dosáhne nového rekordního maxima. Potenciálně však až v novém roce, kdy se výhled globálního růstu a zaměření centrálních bank na snižování sazeb změní na zvyšování.

Ropa: obavy z poptávky

Zdá se, že obchodování s ropou Brent i WTI je ve znamení tzv. bočního trendu. Tento vývoj bude pokračovat i ve třetím čtvrtletí, kdy obavy z globálního hospodářského růstu budou nadále kompenzovány ochotou klíčových členů OPEC+ obětovat příjmy a podíl na trhu, aby podpořili cenu.

Celkově se domníváme, že se ceny blíží minimu cyklu, ale nelze vyloučit několik dalších náročných měsíců. Především kvůli obavám, že se nepodaří dosáhnout výrazného zvýšení poptávky, jak předpovídá OPEC a IEA.

To je možná důvod, proč Saúdská Arábie krátce poté, co OPEC oznámil snížení produkce, učinila bezprecedentní krok a oznámila navíc i jednostranné snížení produkce. To vše dohromady by mohlo pro ropný kartel znamenat několik náročných měsíců. Zejména pokud by se Saúdské Arábii nepodařilo oživit poptávku, což by zvýšilo tlak na ostatní producenty, aby omezili produkci.

Faktickému vůdci OPEC se prozatím podařilo vyslat signál, který může pomoci zabránit hlubší korekci, zatímco případné oživení, k němuž podle našeho názoru dojde, připraví půdu pro vyšší ceny.

Do té doby bude ropa Brent pravděpodobně setrvávat na hladině 70 dolarů za barel, než ke konci čtvrtletí nakonec prolomí zpět nad psychologicky důležitou úroveň 80 dolarů. Tím se současné cenové rozpětí na úrovni 70–80 dolarů posune o 5–10 dolarů výše, kde se bude obchodovat před koncem roku.

Riziko poklesu produkce plodin

Po ročním ústupu se sektor obilovin připojil k rally, která se již dobře rozvinula napříč klíčovými futures na měkké komodity od cukru a kakaa až po kávu. (Mezi měkké patří zemědělské produkty a dobytek (pšenice, káva, hovězí maso apod.), pod tvrdými komoditami si zase představíme suroviny jako zlato nebo ropa, pozn. red.)

Odvětví obilovin znovu ožilo v souvislosti s obavami z možného škodlivého dopadu sucha v klíčových produkčních oblastech na severní polokouli. Neobvykle suché a horké podmínky zasáhly v podstatě většinu klíčových pěstitelských oblastí od Černého moře po severní Evropu a v neposlední řadě i v USA.

Týdenní údaje ukazují, že stav všech tří hlavních plodin — pšenice, kukuřice a sóji — se zhoršil. Pokud suché podmínky brzy nezmění deště, mohou se na cenách před sklizňovou sezonou podepsat obavy o konečné výsledky produkce.

Dopady klimatu

Tento vývoj navíc nastává v době, kdy jsou trhy ve vysoké pohotovosti před možným dopadem vracejícího se jevu El Niño. A protože se zformoval o více než měsíc dříve než většina předchozích jevů, vedoucí úřadu NOAA pro předpověď El Niño / La Niña uvedl, že mu dává prostor k většímu dopadu, což zvyšuje riziko silné události v nadcházejících měsících.

El Niño výrazně vychýlí Austrálii směrem k sušším a teplejším podmínkám. Stejně tak severní země Jižní Ameriky – Brazílie, Kolumbie a Venezuela – budou pravděpodobně sušší, zatímco jihovýchodní Argentina a části Chile ovlivní pravděpodobně větší srážkovost. V Indii a Indonésii bývá v důsledku El Niños sucho i v srpnu.

Kromě toho by celosvětovou poptávku po této žádané plodině mohla zvýšit vyhlídka na vleklou válku na Ukrajině, která by mohla ohrozit dodávky z černomořské oblasti. Na vývoji se odrazí i Čína, která se po problémech s počasím na domácím trhu stala největším dovozcem pšenice na světě. Navíc vlivem jevu El Niño může dojít ke snížení produkce v Austrálii, která je zdaleka největším dodavatelem pšenice do Číny.