Mohlo by vás také zajímat

Hraje se o budoucnost lidstva? Ve vývoji umělé inteligence probíhají závody Čína vs. USA

Libor Akrman 25. června 2024Závod mezi USA a Čínou ve vývoji umělé inteligence a robotiky bezpochyby urychlí tempo inovací a posune hranice lidských možností.…

Nebezpečná závislost Západu na Číně. Pomocí námořní dopravy může zbytek světa „vypnout“

Robert Břešťan 19. června 2024Víc než 80 procent mezinárodního obchodu putuje po světě díky námořní dopravě. Drtivá většina zboží míří z Číny do Evropy…

Tržní postřehy z rozvinuté Asie: růst nepřinášejí stimuly, ale reformy

Redmond Wong 18. června 2024Za „ztracená desetiletí“ v Japonsku nemůže poptávka, ale limity produktivity. Čína v dohánění rozvinutých ekonomik zpomaluje, zpomaluje růst produktivity. Stimuly…

- ANALÝZA

Těžká doba investorů: co mohou pro zbytek roku na finančních trzích čekat?

Neustále omílaným tématem posledních měsíců na trzích je rostoucí riziko příchodu recese. Mezi diskutované rizikové faktory patří obchodní válka Spojených států s Čínou a brexit. Co v tomto ohledu čekat v průběhu posledního čtvrtletí letošního roku?

Pohled na parket americké burzy cenných papírů NYSE v New Yorku. (Ilustrační foto). Zdroj: iStock

S obchodními spory USA a Číny i s brexitem je spojeno také zpomalování (nejen) čínské ekonomiky, které může mít negativní vliv na globální ekonomickou situaci. Co tedy v tomto ohledu může investor čekat v průběhu posledního čtvrtletí letošního roku?

Obtížně čitelný Trump

Předvídat výsledek jednání USA s Čínou je komplikované, obě strany už několikrát signalizovaly téměř dosažení vzájemné shody. Nakonec však vždy ze smíru sešlo. Další jednání by mělo proběhnout během října, kdy by se obě strany měly opět potkat.

Co je však již nyní jisté, je fakt, že probíhající obchodní spor způsobil nemalé škody, snížil podnikatelskou důvěru a narušil obchodní vztahy v rámci firem.

V případě eskalace obchodní války je poměrně pravděpodobné, že Spojené státy upadnou do recese, to již nyní signalizuje inverzní tvar výnosové křivky, která předcházela prakticky všem recesím v posledních 50 letech.

Na druhou stranu ne vždy, kdy dosáhla výnosová křivka inverzního tvaru, k recesi skutečně došlo. Riziko příchodu ekonomických potíží do zámoří nicméně oproti posledním rokům znatelně vzrostlo.

Fraška jménem brexit a brzdící Čína

Velká nejistota je spojena i s brexitem, kde se dění mění často ze dne na den a situace je velmi nečitelná.

Chaotický brexit bez dohody je však aktuálně nejméně pravděpodobným scénářem, pravděpodobnější je odložení brexitu na pozdější termín (nyní je stanoveno rozhodné datum 31. října).

Brexit se změnil spíše v politickou frašku, která bude zřejmě pokračovat i v průběhu konce letošního roku.

Čínská ekonomika nadále zpomaluje, nejvíce pod tlakem je průmyslový sektor. Zhoršují se i ukazatele trhu práce. Vláda oznámila některá stimulační opatření, například uvolnění podmínek pro poskytování půjček.

Slábnoucí růst by měl motivovat i čínskou stranu ke snaze o dohodu s USA. Pro letošní rok lze čekat růst HDP Číny o 6,2 procenta meziročně, což by znamenalo zpomalení z loňských 6,5 procenta.

GRAF: Vývoj čínského HDP

Za posledních pět let, v procentech

Zdroj: tradingeconomics.com

V příštím roce by se mělo tempo čínského HDP držet podle odhadů rovněž na 6,2 % meziročně. Čína tak evidentně brzdí, nicméně růsty tamní ekonomiky jsou stále v kontextu vyspělého světa impozantní.

Pozor na centrální banky

Současnou situaci vnímají výrazně centrální banky, které začínají opět uvolňovat své měnové politiky.

Americký Fed snížil základní úrokovou sazbu letos již dvakrát, přičemž trh čeká, že do konce roku dojde ještě k jednomu snížení do pásma 1,5–1,75 procenta.

K dalším měnovým stimulům se odhodlala i ECB, která na minulém zasedání snížila depozitní sazbu hlouběji do záporného teritoria na –0,5 procenta, zároveň bylo oznámeno spuštění dalšího kola kvantitativního uvolňování.

GRAF: Srovnání vývoje depozitní úrokové sazby ECB a základní úrokové sazby Fedu

Od roku 2017 do současnosti, v procentech

Zdroj: tradingeconomics.com

Otázkou však je, do jaké míry bude mít další lití likvidity do trhu vliv na reálnou ekonomiku. Znatelné oživení hospodářské aktivity kvůli dalším stimulům ECB příliš čekat nelze.

Nejistý příchod recese

Ačkoliv rizika příchodu recese existují, tento scénář s jistotou nastat nemusí a růstový trend současného cyklu může ještě několik let pokračovat. Pro tuto variantu hovoří stabilita v rámci sektoru služeb na vyspělých trzích, kde je patrná nízká nezaměstnanost a stále vysoká spotřebitelská důvěra.

Domácnosti se tedy nebojí utrácet a tím podporovat ekonomiku. Zadruhé je patrná výrazná odhodlanost centrálních bank udělat vše pro to, aby k hluboké krizi nedošlo – lze tedy očekávat pokračování pumpování peněz do ekonomik v případě náznaků problémů.

Zároveň lze předpokládat, že Trump bude mít motivaci se s Čínou dohodnout. Tím posledním, co by Trump chtěl, je totiž poslat ekonomiku do recese a ceny akcií níže. To by mu výrazně uškodilo v blížících se prezidentských volbách (ty se konají na podzim 2020).

Z tohoto pohledu je poměrně pravděpodobné, že by k dohodě s Čínou mohlo dojít ještě do konce letošního roku či na začátku toho příštího. I z pohledu Číny dává smysl se dohodnout, obchodní válka nesvědčí ani jedné protistraně.

Akcie v USA drahé, dluhopisy ještě dražší

Co se týče akciových trhů, vnímáme vyšší valuaci trhu Spojených států. To v kontextu možné eskalace obchodní války, slábnoucích fiskálních stimulů a inverzní výnosové křivky přináší riziko korekce ze současných úrovní.

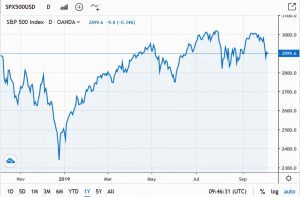

Akciové trhy v USA jsou totiž prakticky na historických maximech, kdy index S&P 500 osciluje okolo hladiny 3 000 USD.

GRAF: Vývoj indexu S&P 500

Za posledních 12 měsíců, v USD

Zdroj: TradingView.com

Naopak evropské trhy se zdají být oceněné poměrně na férových úrovních vzhledem k fundamentům, nicméně ani těm by se případná korekce nevyhnula. Vzhledem k situaci na dluhopisech však dynamičtí investoři mnoho alternativ nemají.

Dluhopisy jsou kvůli velmi uvolněným politikám centrálních bank drahé. To se týká ve zvýšené míře státních dluhopisů, kdy aktuálně necelá třetina všech státních dluhopisů vyspělých zemí je obchodována dokonce s negativním výnosem.

Toto postihlo i české státní dluhopisy, které nesou v průměru okolo jednoho procenta ročně do splatnosti, tedy investičně prakticky nedávají smysl. Dluhopisy německé vlády poté nesou záporné výnosy napříč všemi splatnostmi.

Těžká doba investorů

V rámci dnešního prostředí to tak mají investoři poměrně těžké a je logické, že se stále více uchylují k nejrůznějším alternativním investicím.

Ceny dluhopisů ve střednědobém horizontu poklesnou, nicméně pro příští měsíce nelze vyloučit ani jejich pokračující růst, a tím pádem další pokles výnosů. Centrální banky totiž evidentně ponechají stavidla likvidity v průběhu podzimu výrazně otevřená.

Článek, který byl redakčně upraven, původně vyšel na serveru Finsider.cz.